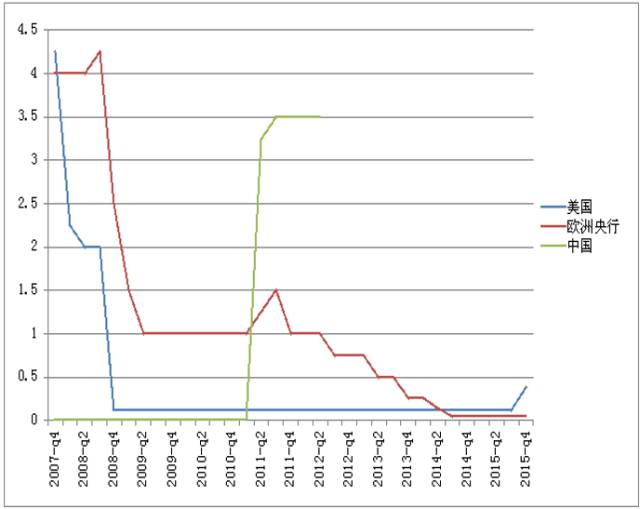

图1:央行货币政策利率(数据来源:CEIC数据库)

2016年1月份,中国金融市场出现了短期的流动性紧张。当然,这种现象在每年春节前都会有不同程度的体现,主要是因为居民和企业的现金需求出现季节性增加。2016年据说还有其他因素,最主要的是国际资本流出的影响使得我国外汇占款下降,从而由外汇占款引起的“被动”货币供给减少。市场观点普遍认为流动性需求增加和流动性供给减少共同导致了我国1月份的流动性紧张。然而,经过笔者初步估算,春节效应引起的现金需求增加至多2万亿元,而1月份的外汇占款下降导致人民币少供给约6400亿元左右,二者共计2.64万亿元左右的流动性缺口。而另一方面,1月份央行通过逆回购、国库现金定存、中期借贷便利(MLF)、短期流动性调节(SLO)等各种工具和市场操作一共释放了超过2.8万亿元的流动性。显然,流动性供给是超过需求缺口的。为什么在这种情况下,金融市场仍然出现“紧张”呢?

原因很简单,因为金融市场普遍预期央行在1月会有更加宽松的政策,例如普遍降准。并且基于这个预期,金融机构已经提前加好了杠杆,将流动性资产转为非流动性投资(例如股市、债市、房地产市场等等)。更有甚者违法操作,挪用票据进行风险投资一搏央行的宽松政策。不幸的是,1月份央行并没有降准,金融机构的预期没有实现。更不幸的是,央行每执行一次前文所述的公开操作,虽投放了流动性,但市场幻想的全面降准出现的概率就越小,流动性反而越发紧张。结果金融市场表现糟糕,并且出现不少风险事件。到2月底央行终于宣布降准。

就理论而言,金融机构是将流动性较高的短期资金(储蓄或拆借资金)转化为流动性较低的长期投资,而金融机构资产期限错配与风险的平衡是其存在的最大价值。但是,现实中金融机构的道德风险往往超过资产风险,其中“大而不能倒”(too big to fail)便是目前研究较多的现象之一,即某些金融机构规模巨大,资产关系极度复杂,一旦这些机构破产,可能传染到整个金融系统。于是,中央银行作为最终贷款人,在这些金融巨头出现风险的时候,不得不出手相救。然而,正是考虑到央行不得不救,这些金融机构在正常情况下的投资也将过于冒进,因为中央银行的“事后相救”扭曲了其投资决策中对风险控制的激励机制。

事实上,有道德风险的远远不止“大而不能倒”的那些金融机构。小金融机构,即便其策略保守,一旦看到金融市场有人(例如有央行担保的大机构)因为风险冒进而能获取超额利润,也会变得风险冒进。于是,央行本来以稳定金融市场为初衷的“救市”政策却变成事前增加整个金融市场风险的原因。不仅是央行“救市”的政策,就是央行降息本身也会激励金融机构的风险冒进。最直接的原因是降息将挤压金融中介传统的赚取息差的利润空间。为了保持投资回报率,这些金融机构会想办法提高资金的收益率(Search for yield)。而提高的办法常见的有两种,一是提高杠杆率,二便是投资风险更高的资产。

于是,一个利率陷阱逐渐形成:金融机构博弈中央银行的宽松政策,其投资的杠杆和风险超过最优水平,而央行为了保持金融市场的稳定,不得不通过降息等方式作出让步。金融机构就像被宠坏了的孩子一样,面对央行的一次次让步,自己的风险冒进便一点点增加,而央行停止继续宽松的成本也越来越高。最终央行将陷入一个不得不长期保持低利率的陷阱。如果实体经济正在衰退,利率陷阱更容易出现。因为央行会因为有稳定实体经济的政策目标而率先降息。且不说降息对稳定实体经济是否有用,这个政策扣动了央行和金融机构陷入利率陷阱的扳机。

血淋淋的历史仍在眼前。2001年美国互联网泡沫破灭以后,恰逢不幸的911事件,美联储为了拯救美国金融业,将利率从6.5%快速降到1%并保持到2004年。这样的货币政策极大地鼓励了金融机构的风险偏好,商业银行疯狂贷款,针对住房抵押贷款的标准快速下降(例如出现0首付和无需审核贷款人收入的贷款),各类金融创新(如MBS、CDO)出现爆发性增长,房地产市场出现泡沫。美联储从2005年开始加息,到2007年泡沫被刺破,整个美国金融系统几乎瘫痪。随后美联储紧急降息到0附近,并伴随多轮量化宽松(QE)直接向金融机构撒钱,同时出台各种资产购买计划。0.25%的利率已经维持了7年多,金融机构似乎已经忘记了泡沫破灭的疼痛,风险配置再次增加,垃圾债券重获亲睐,金融市场牛市回归。但是美联储却没有忘记上一次加息刺破泡沫的成本,小心翼翼不敢加息,甚至连逐渐收紧货币的小动作也要“偷偷摸摸”,生怕给金融市场造成误会。一旦美联储表现出有加息或者其他收紧货币的意向,整个金融市场(股市、汇市、债市等等)草木皆兵,波动巨大。美联储陷入利率陷阱,为了收紧货币,不得不提前几年就开始引导预期,寄希望于金融机构提前调整。无奈,金融机构博的就是美联储不会加息。

欧洲和日本的央行也处于同样的尴尬陷阱里。低利率无法刺激实体经济信贷和投资,央行释放的流动性被大量用于金融风险投资。如果央行加息,其对金融市场的影响将远远大于对实体经济的影响。这些央行不仅陷入了利率陷阱,还陷入了流动性陷阱。宽松政策对实体经济用处不大,只是提高了金融资产的名义数量和价格。加息成本越来越大,欧洲和日本的央行越走越远。

中国的央行现在也处于“尴尬”的境地。2015年的连续降准降息先后制造出了股市牛市(后来破灭)、债市繁荣和地产疯狂。金融机构已经习惯了中国的央行每隔两个月来一次降准或降息,并且根据这个节奏配置资产。对这些机构来说,央行不继续宽松就是偏紧,流动性永远无法满足他们的胃口和需求。这些机构也有呼吁央行继续降准降息的“正当理由”,那就是当前实体经济增速放缓,投资下滑,企业融资依旧困难。可实际上无论央行如何降息,原本融资难的企业仍然融资难,投资上不去,增速也上不去。反倒是各种金融资产投资增加,各种庞氏骗局(例如e租宝等P2P网络信贷的问题公司)风吹草动。到了2016年,金融市场的风险再次逐渐累积并被越来越多的学者所担忧。实体经济还需要稳,通胀苗头却已显现。央行能在这个时候收紧货币吗?显然不能,维持稳健偏宽松的货币政策已经成了央行不得已的选择。事实上,自去年央行第一次降准开始,笔者就一直发文提醒中国的央行,降准降息对稳定实体经济没有用,央行要小心今后加息的成本越来越大,落入利率陷阱。

伴随着金融自由化和金融机构资产规模的不断扩大,货币政策已经逐渐从传统的主动针对实体经济逆周期调控变为被动地顺应金融机构的杠杆周期。还记得90年代末亚洲金融危机过后,全球经济学者开展过一场著名的争论:央行货币政策究竟要不要以金融市场的稳定,特别是金融资产价格的稳定作为政策目标。尽管更多的观点认为货币政策无法控制也不应该调控金融市场资产价格,但央行却有意无意的仍然对金融市场“关爱有加”。“格林斯潘对策(Greenspan Put)”、“伯南克对策(Bernanke Put)”、中国救市的政策等等,都体现了央行不会不管金融市场风险的态度。最终的结果是悲壮的,金融机构没有学会收敛,反而更加有恃无恐。的确,金融机构是逐利的,投资风险有央行帮忙分担,我们又能责怪金融机构什么呢?货币政策成为被动的陪衬,本来应该以控制通胀为(唯一)目标的央行不得不关心越来越多的变量,其独立性正在丧失。

如何破解利率陷阱?笔者提出两点建议。第一点,针对金融机构的投资行为,央行(或相关监管部门)应该加强事前的宏观审慎监管。在理想的状态下,监管机构严格控制金融机构的资本金充足率、流动性,以及风险投资杠杆等涉及宏观审慎管理的指标。这种监管在一定程度上会减少金融机构的风险冒进行为。尽管这也增加了金融机构的运营成本或降低了其盈利能力,但从宏观角度来看,其结果一定优于所有金融机构都增加风险冒进。

以宏观审慎为出发点的监管有不足的地方,主要是金融资产关系复杂,其流动性伴随着金融市场环境的变化而变化。有一些流动性原本很好的无风险资产可能因为某些冲击而瞬间变为毫无流动性的资产。金融创新也能将没有流动性的资产变成表面上流动性较高的资产。市场参与者尚且不能完全控制自己的流动性,监管者更加力所不能及。正是因为有这样的变数,金融机构也可能通过各种办法逃避监管,机构与机构之间出现不公平竞争的现象。

为了弥补这样的缺陷,笔者提出第二条建议:央行货币政策严格按照规则来执行。为什么金融机构不断和央行进行博弈?正是因为央行的货币政策是相机抉择的,没有规则。无数的研究表明,相机抉择的货币政策是无法达到央行的调控目标的,也不是最优的政策执行方法。要达到政策目标,央行需要承诺并严格遵守政策规则。且不论规则的具体形式是什么(例如泰勒规则,目标通胀规则,货币供给规则等等),有这样的规则将极大的减少金融机构的投机行为。不幸的是,当今全球央行几乎没有谁宣布自己严格遵守某个货币政策规则。这在一定程度上也可以理解,因为金融市场以及实体经济总是会经历各种各样的波动,当波动出现之后,央行总是有动机放弃规则,因为按照规则来办事在某个突发事件发生的当时未必是最好的选择。特别是当金融市场出现巨大的波动的时候,或许央行真的做不到“坐视不管”。然而,正如诺贝尔经济学奖得主弗里德曼指出的,金融市场和实体经济最大的波动来源正是货币政策的波动。按照规则来办事在某一个时点未必最优,但对全局来说,对整个经济和金融未来的漫漫长路来说,一定比相机抉择更优。

中央银行一直在和市场博弈,有些国家的央行还需要和其他政府部门博弈。博弈的结果往往是央行让步,因为货币政策让步的成本相对于市场让步或其他政府部门让步的成本看上去是最小的。中央银行一旦陷入利率陷阱,其调整货币政策的成本将会变得非常巨大,甚至难以承受。利率陷阱最可怕之处在于它不是一个能无限期保持下去的均衡状态。随着央行不断的宽松,各种价格最终必然表现为上升(通胀或资产泡沫),以至于央行不得不紧缩。不过这时已经悔之晚矣,巨大的政策成本将由全社会来承担。利率陷阱,需要警惕。