导语:

特朗普上台以来推出的多项政策引来各方尤其是美国国内的一片反对之声。全面减税是特朗普竞选期间经常提及的政策目标,但他上台后却很少提及此事,吊足了市场的胃口。就在前几天,特朗普与航空公司高管会面时表示未来几周内将公布重大税改方案。对减税带来美国实体经济复苏的预期,鼓舞了美国股市,美国金融市场又开始躁动。不过,特朗普真的能够兑现他竞选时大幅减税的承诺吗?金融市场的狂欢是否为时过早?请看太和智库研究员张家瑞的解读。

一个家庭乃至一个国家,其财务或者说收支的平衡是立足之本。换句话说,特朗普要实现通过减税激发企业活力的计划必然建立在政府收支平衡的大前提下。虽然特朗普迄今尚未公布减税方案的细节,但根据他竞选时提出的下调个人所得税和企业所得税的计划,美国政府似乎光想着怎样花钱,而忘了如何还债。金融市场期待的“减税”需要先考虑其可行性,再考虑其对美国经济的促进作用。

我们注意到美国金融市场对特朗普的减税计划特别看好,在特朗普宣布近期将推出减税计划之后,美国股市全面走高。但笔者认为这只是金融市场短暂的狂欢,原因有两点:第一,特朗普减税计划在客观上很难实现。在联邦赤字增加的基础上,特朗普到底能动员多少力量刺激经济还是一个未知数;其次,共和、民主两党很难就此减税计划达成一致,国会能否通过仍是未知数。即使减税计划得以实施,削减的税率可能达不到预期,执行的时间也会延后。

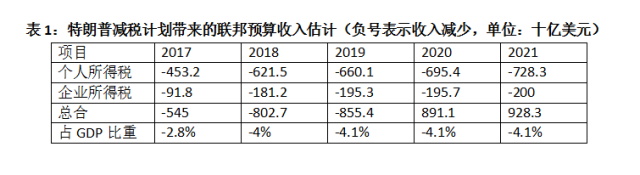

就像前文提及,美国政府的“收支平衡”是特朗普减税计划成功的基础,但明眼人都知道,目前美国政府想要“平衡”是难上加难。且不论他国对美国政府财政状况的推算,就连美国自己的研究机构给出的一些估计也让人为特朗普捏把汗。根据美国宾夕法尼亚大学沃顿商学院和美国税务政策中心(以下简称“TPC”)的一项预测,在未来5年,特朗普的减税计划将大幅增加联邦财政赤字,减税后美国赤字占GDP的比重将超过3%的国际公认警戒线。

需要强调的是,表1中的估计是建立在该减税计划带来企业盈利能力增强和促进消费的理想状态基础上。众所周知,税收的增加取决于税率乘以税基,而税基来自于经济增长。如果美国实体经济达不到预期的增长速度,特朗普减税计划带来的联邦赤字可能更高。

即使我们乐观地估计特朗普的减税计划可以促进美国经济增长,但TPC的预估也不得不令我们重新审视美国政府的偿债能力。美国联邦政府减税导致的赤字增加将严重恶化美国联邦政府的债务偿还能力。目前美国国债余额接近20万亿美元。特别是08年金融危机以来,联邦政府债务占GDP的比重大幅度跳升,从08年的不到40%到当前接近80%,几乎翻了一倍。巨额的利息支付导致联邦政府每年亏损超过5000亿美元,而赤字的进一步增加将导致利息支付大幅上升。笔者注意到已经有主权机构大量抛售美国国债的现象,投资人避险情绪出现,美国国债收益率逐渐上升。特别是在美联储加息背景下,联邦政府的财政压力还将进一步增加。

当下,美国企业税率高达35%,在全球范围来看确实属于偏高水平。但特朗普对企业的减税在多大程度上能刺激美国经济的增长仍是个疑问。

首先,美国制造业发展停滞不是因为企业税率太高,而是因为美国的过度金融化和金融挤出实体经济。对实体经济而言,企业的顶层设计逐渐变成了资本的游戏,中层的研发缺乏人才(人才被金融部门大量吸走),而底层的生产被转移到了海外。顶层和中层是产生最高附加值的环节,但是由于金融挤出,这两个环节在美国增长乏力,而这并不是减税便能轻松改变的。特朗普的减税计划主要目的是让企业在美国本土生产,让企业将海外利润转移回国。但这些计划都是针对产生附加值不高的底层生产环节,即便企业将生产和海外的留存利润都转回国内,能够带来的投资和经济增长也相当有限。如果不扭转金融挤出现象,特朗普减税计划对美实体部门的提振作用有限。

其次,企业投资的决策不仅取决于税率,还取决于市场前景、生产效率、机会成本等等其他众多因素。美国金融部门的超额利润率意味着投资实体经济的机会成本增加,从而金融部门挤出实体部门投资;此外,当前美国实体部门生产效率停滞不前甚至下降,这是阻碍美国企业进一步扩大投资的另一个重要原因。同时,投资的市场前景并不会因为特朗普减税而有所改善。特朗普减税计划将带来美国联邦政府赤字增加,而为了平衡预算,当前的税负减轻一定会在未来的某个时间通过加税来补偿。在这样的预期下,类似于消费取决于永久收入的理论,特朗普减税计划并不能有效改善投资的长期市场前景,因此也不会刺激投资的增加。这本质上正是财政政策挤出效应的一种体现。

我们发现美国金融市场在特朗普时代变得尤其敏感,对其任何一个表态都会立刻反映到金融资产价格上。太和智库在特朗普选举获胜后就指出特朗普行情是金融市场的“狂欢”,不可持续。因此,市场要对“特朗普狂欢”保持清醒认识,因为它只是一种幻想式的自我安慰。特朗普的一系列政策充满矛盾,却又没有击中美国经济的真正痛点。所谓的“美国四万亿”刺激配合减税计划,很大程度上可能只是特朗普一种美好愿望;即便这些政策能够落地,也不会对美国经济的长期增长带来实际意义上的改观。

在前文分析的基础上,我们可以得出一个结论,美国减税可以说是“心有余而力不足”。美政府与其强力推动减税计划不如强力约束金融部门更加实际。但对中国而言,情况明显不同。中国有减税的空间,减税对于提振实体经济的作用也更加明显。中国和美国在减税问题上有一点最本质的不同,那就是美国的债务杠杆在政府部门,而中国的债务杠杆在实体部门。

减税降低实体企业的成本,增加政府部门的赤字。对于美国而言,实体企业并非因为负担过大而减少投资,因此减税对提高企业效益的边际作用有限。据笔者估计,即便特朗普将企业税率从35%降到15%,企业减免的税赋也只占到其利润的不足2%。然而联邦政府的赤字已经达到警戒水平,减税将大幅度提高政府赤字的边际成本。反观中国,政府部门债务相对不高,而实体企业的债务已经超过GDP的130%。很多企业借新还旧,扣除利息之后,除了新兴行业和金融领域外,大部分企业税前利润率不到10%。减税将大幅提高这些企业的生存能力和盈利能力,改善这些企业的财务状况,同时鼓励企业投资。对于中国的企业而言,成本上升过快,债务杠杆过高,资产负债表不健康是阻碍企业进一步投资和增长的主要原因。减税能够显著缓解这些问题,重新刺激民间资本投资和吸引海外投资。而减税对于政府部门而言并不会带来特别显著的成本增加,特别是目前中国政府的财政收入很大部分来源于土地财政,而减税刺激投资增加和由此带来的经济增长也将壮大税基。因此,中国有能力减税,也应该尽快推出相关的税改政策。

综上,笔者认为特朗普减税是一张空白支票。因为美国联邦政府的财政不健康,而减税对于刺激美国经济的增长作用有限,将经济增长的希望寄托在联邦政府减税上是不明智的。能够让美国经济重新增长的道路只能是防止金融挤出,让实体经济效率提高,让资源流回到实体部门。任何财政政策,不论是减税还是增加政府投资基建,都不会带来长期的增长。而有能力减税的中国,如果尽快落实相关的改革政策,才是风景这边独好!

太和智库原创文章,转载请注明出处。